Thuế Hộ Kinh Doanh Cá Thể Là Gì? Phương Pháp Tính Thuế Thế Nào?

Cá nhân khi đăng ký thành lập hộ kinh doanh các thể cần phải nắm rõ hộ kinh doanh cá thể là gì? Đặc biệt là vấn đề về thuế hộ kinh doanh cá thể cần nộp bao gồm những gì. Phương pháp tính thuế dành cho hộ kinh doanh cá thể mới nhất hiện nay áp dụng theo những quy định gì? Chúng tôi sẽ đưa cho quý khách hàng về khái niệm hộ kinh doanh cá thể và cách tính các loại thuế phải nộp.

Để hiểu về cách tính thuế hộ kinh doanh cá thể trước hết các bạn cần nắm rõ về hộ kinh doanh cá thể là gì? Các giấy tờ và điều kiện thành lập của loại hình doanh nghiệp này là gì?

Thuế Hộ Kinh Doanh Cá Thể

1. HỘ KINH DOANH CÁ THỂ LÀ GÌ?

Hiện nay pháp luật chưa có quy định cụ thể về hộ kinh doanh cá thể. Theo quy định tại Điều 212 Luật doanh nghiệp 2014 thì ta có thể hiểu hộ kinh doanh cá thể là một trong những loại hình doanh nghiệp được nhà nước cấp phép công nhận và bảo vệ tuy nhiên phạm vi của loại hình này thu nhỏ trong huyện, quận, số lao động của hộ kinh doanh các thể không quá 10 người theo quy định.

2. ĐĂNG KÝ HỘ KINH DOANH CÁ THỂ Ở ĐÂU?

Theo quy định tại Điều 52 Nghị Định 43/2010/NĐ – CP về đăng ký doanh nghiệp thì để đăng ký hộ kinh doanh các thể các cá nhân, nhóm các nhân, hoặc người đại diện hộ gia đình cần có giấy gửi đề nghị đăng ký kinh doanh đến cơ quan đăng ký cấp huyện tại nơi đặt địa điểm đăng ký kinh doanh để đăng ký theo quy định.

Điều 52. Trình tự, thủ tục đăng ký hộ kinh doanh

1. Cá nhân, nhóm cá nhân hoặc người đại diện hộ gia đình gửi Giấy đề nghị đăng ký hộ kinh doanh đến cơ quan Đăng ký kinh doanh cấp huyện nơi đặt địa điểm kinh doanh. Nội dung Giấy đề nghị đăng ký hộ kinh doanh gồm:

a) Tên hộ kinh doanh, địa chỉ địa điểm kinh doanh;

b) Ngành, nghề kinh doanh;

c) Số vốn kinh doanh;

d) Họ, tên, số và ngày cấp Giấy chứng minh nhân dân, địa chỉ nơi cư trú và chữ ký của các cá nhân thành lập hộ kinh doanh đối với hộ kinh doanh do nhóm cá nhân thành lập, của cá nhân đối với hộ kinh doanh do cá nhân thành lập hoặc đại diện hộ gia đình đối với trường hợp hộ kinh doanh do hộ gia đình thành lập.

Kèm theo Giấy đề nghị đăng ký hộ kinh doanh phải có bản sao Giấy chứng minh nhân dân của các cá nhân tham gia hộ kinh doanh hoặc người đại diện hộ gia đình và Biên bản họp nhóm cá nhân về việc thành lập hộ kinh doanh đối với trường hợp hộ kinh doanh do một nhóm cá nhân thành lập.

Đối với những ngành, nghề phải có chứng chỉ hành nghề, thì kèm theo các giấy tờ quy định tại khoản 1 Điều này phải có bản sao hợp lệ chứng chỉ hành nghề của cá nhân hoặc đại diện hộ gia đình.

Đối với những ngành, nghề phải có vốn pháp định thì kèm theo các giấy tờ quy định tại khoản 1 Điều này phải có bản sao hợp lệ văn bản xác nhận vốn pháp định của cơ quan, tổ chức có thẩm quyền.

2. Khi tiếp nhận hồ sơ, cơ quan đăng ký kinh doanh cấp huyện trao Giấy biên nhận và cấp Giấy chứng nhận đăng ký hộ kinh doanh cho hộ kinh doanh trong thời hạn năm ngày làm việc, kể từ ngày nhận hồ sơ, nếu có đủ các điều kiện sau đây:

a) Ngành, nghề kinh doanh không thuộc danh mục ngành, nghề cấm kinh doanh;

b) Tên hộ kinh doanh dự định đăng ký phù hợp quy định tại Điều 56 Nghị định này;

c) Nộp đủ lệ phí đăng ký theo quy định.

Trường hợp hồ sơ không hợp lệ, trong thời hạn năm ngày làm việc, kể từ ngày nhận hồ sơ, cơ quan đăng ký kinh doanh phải thông báo rõ nội dung cần sửa đổi, bổ sung bằng văn bản cho người thành lập hộ kinh doanh.

3. Nếu sau năm ngày làm việc, kể từ ngày nộp hồ sơ đăng ký hộ kinh doanh mà không nhận được Giấy chứng nhận đăng ký hộ kinh doanh hoặc không nhận được thông báo yêu cầu sửa đổi, bổ sung hồ sơ đăng ký hộ kinh doanh thì người đăng ký hộ kinh doanh có quyền khiếu nại theo quy định của pháp luật về khiếu nại, tố cáo.

4. Định kỳ vào tuần thứ nhất hàng tháng, cơ quan đăng ký kinh doanh cấp huyện gửi danh sách hộ kinh doanh đã đăng ký tháng trước cho cơ quan thuế cùng cấp, Phòng Đăng ký kinh doanh và cơ quan quản lý ngành kinh tế – kỹ thuật cấp tỉnh.

Đăng ký ngoài kèm theo đơn đề nghị đăng ký cần hiểu rõ hộ kinh doanh nộp thuế gì? Và cần các giấy tờ như có bản sao chứng minh thư nhân dân của cá nhân, người đại diện hộ gia đình và biên bản họp của các nhân khi thành lập theo dạng 1 nhóm cá nhân.

Những ngành nghề yêu cầu có chứng chỉ hành nghề cần phải kèm theo các giấy tờ theo quy định. Còn những ngành nghề yêu cầu vốn thành lập cần phải kèm các giấy tờ kê khai theo quy định mới nhất về thuế gtgt của pháp luật.

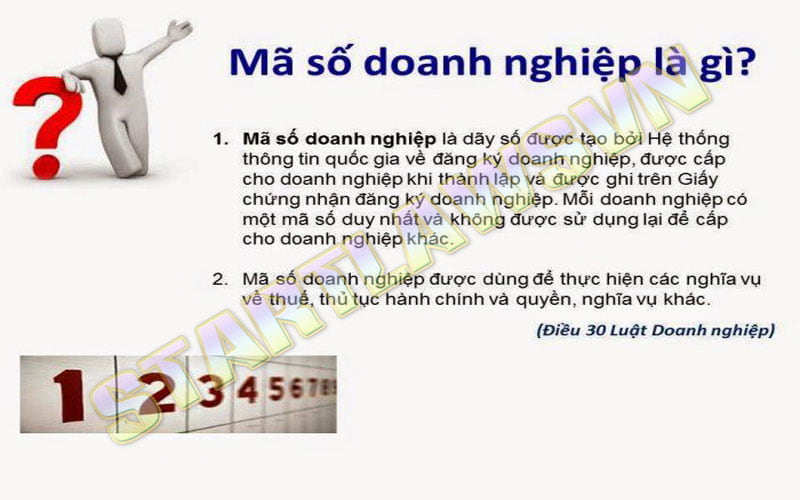

3. HỘ KINH DOANH CÁ THỂ CÓ MÃ SỐ KHÔNG?

Đây là một trong những thắc mắc của rất nhiều hộ kinh doanh nhỏ lẻ. Theo Khoản 1 Điều 4 Thông tư 95/2016/TT – BTC do Bộ tài chính ban hành ngày 28/6/2016 hướng dẫn về đăng ký thuế thì mã số thuế chính là một dãy số, chữ ký tự do cơ quan quản lý cấp cho người nộp thuế.

Rất nhiều hộ kinh doanh nhỏ lẻ như kinh doanh nhà trọ, kinh doanh online có phải đóng thuế, suy nghĩ là hộ kinh doanh cá thể có mã số thuế không bởi các cơ quan quản lý không quá chặt chẽ, tuy nhiên theo căn cứ tại Điểm i Khoản 1 Điều 2 Thông tư 95/2016/TT – BTC Thông tư hướng dẫn về đăng ký thuế quy định:

…i) Hộ gia đình, nhóm cá nhân, cá nhân có hoạt động sản xuất, kinh doanh và cung cấp hàng hóa, dịch vụ…

Các hộ kinh doanh là một trong những đối tượng phải nộp thuế, do đó bắt buộc phải có mã số thuế.

4. THUẾ HỘ KINH DOANH CÁ THỂ BAO GỒM NHỮNG GÌ?

Theo quy định tại Nghị Định 139/2016/NĐ-CP do Chính phủ ban hành ngày 4/10/2016 quy định về lệ phí môn bài và Thông tư 92/2015/TT-BTC do Bộ tài chính ban hành ngày 15/6/2015 hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định tại Luật sửa đổi, bổ sung một số điều của các Luật về thuế số 71/2014/QH13 và Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế thì hộ kinh doanh cá thể phải chịu 3 loại thuế đó là thuế thu nhập cá nhân, thuế giá trị gia tăng và thuế môn bài.

4.1 Thuế môn bài

Thuế môn bài đây là loại thuế mà các hộ kinh doanh đóng 1 lần 1 năm vào thời điểm thành lập hộ kinh doanh đã đăng ký mã số thuế môn bài kinh doanh nếu rơi vào 6 tháng đầu năm hộ kinh doanh đóng đủ thuế môn bài 1 năm. Nếu rơi vào 6 tháng cuối năm thì hộ kinh doanh đóng đủ 6 tháng cuối năm.

Khoản 1 Điều 3 và Khoản 2 Điều 4 Nghị định 139/2016/NĐ-CP thì:

1. Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống…

2. Mức thu lệ phí môn bài đối với cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

a) Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 500 triệu đồng/năm: 1.000.000 đồng/năm;

b) Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 300 đến 500 triệu đồng/năm: 500.000 đồng/năm;

c) Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 100 đến 300 triệu đồng/năm: 300.000 đồng/năm…

Như vậy, hộ kinh doanh, các cửa hàng kinh doanh, cá nhân kinh doanh nếu không kê khai và đóng thuế môn bài bị cơ quan thuế phát hiện sẽ phải đóng mức thuế môn bài cho cả năm không kể thời điểm phát hiện là 6 tháng đầu năm hay 6 tháng cuối năm.

4.2 Thuế thu nhập cá nhân

Thuế thu nhập cá nhân là khoản tiền mà người có thu nhập phải trích nộp một phần lương của mình hoặc cách tính phần trăm thuế thu nhập khác vào ngân sách nhà nước. Đây là nghĩa vị và quyền lợi của mỗi công dân nhằm góp phần cho sự phát triển của đất nước.

Thuế thu nhập cá nhân cũng góp phần làm giảm hợp lý khoảng cách chênh lệch giữa các tầng lớp dân cư. Các đối tượng phải nộp thuế TNCN theo quy định bao gồm: Các nhân cư trú và cá nhân không cư trú tại Việt Nam có thu nhập phải chịu thuế.

- Cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập là ở đâu.

- Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam hay không phân biệt nơi trả và nhận thu nhập.

4.3 Thuế giá trị gia tăng

Đây là một trong những loại thuế có nguồn gốc từ thuế doanh thu và Pháp là nước đầu tiên trên thế giới ban hành Thuế giá trị gia tăng vào năm 1994. Việt Nam là một trong hơn 100 quốc gia đang áp dụng cách tính thuế giá trị gia tăng. Theo quy định tại Luật thuế giá trị gia tăng thì đây là một loại thuế gián thu, “đánh giá trên khoảng giá trị gia tăng thêm của hàng hóa, dịch vụ, phát sinh trong quá trình sản xuất, lưu thông đến tiêu dùng và được nộp vào ngân sách nhà nước theo mức độ tiêu thụ hàng hóa, dịch vụ”.

Thuế giá trị gia tăng là loại thuế đánh vào mỗi giai đoạn sản xuất, lưu thông sản phẩm hàng hóa, từ khi còn là nguyên liệu thô đến sản phẩm hoàn thành và cuối cùng là đến giai đoạn tiêu dùng. Đây là thuế có khấu trừ thuế và đã nộp ở những giai đoạn trước. Thuế giá trị gia tăng được cộng vào giá bán hàng hóa, dịch vụ và do người tiêu dùng chịu khi mua hàng hóa, sử dụng dịch vụ.

Ngoài ra hiện nay có những trường hợp những trường hợp được miễn giảm Thuế giá trị gia tăng và thuế thu nhập cá nhân. Theo Điều 3 Thông tư 92/2015/TT – BTC quy định với các trường hợp cá nhân, hộ kinh doanh cá thể có doanh thu dưới 100 triệu/năm thì sẽ được miễn nộp thuế giá trị gia tăng và thuế thu nhập cá nhân.

Trường hợp này nếu doanh số phát sinh từ những hoạt động như cơ sở ký kết các hợp đồng thuê nhà giữa các tổ chức, công ty, cá nhân thì người kinh doanh rất dễ chứng minh với cơ quan thuế . Đối với các trường hợp cá nhân kinh doanh thì được xác định là không chứng minh được doanh số đầu ra thì nên ấn định việc kinh doanh thu tính thuế khoán sẽ thuộc thẩm quyền của cơ quan quản lý thuế.

5. PHƯƠNG PHÁP TÍNH CÁC LOẠI THUẾ MỚI NHẤT

Trừ những trường hợp không phải chịu thuế thì các hộ kinh doanh, cá nhân kinh doanh, cửa hàng đều phải chịu các khoản thuế bao gồm: Thuế môn bài, thuế giá trị gia tăng và thuế thu nhập cá nhân theo những cách tính mới nhất theo luật định.

5.1 Công thức và mức đóng thuế môn bài

5.1.1 Đối tượng được miễn thuế môn bài

Nghị định 139/2016/NĐ – CP Nghị định quy định về lệ phí môn bài có nêu rõ các đối tượng được miễn nộp thuế môn bài và mức nộp thuế môn bài với từng trường hợp như sau:

Điều 3. Miễn lệ phí môn bài

Các trường hợp được miễn lệ phí môn bài, gồm:

- Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống.

- Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh không thường xuyên; không có địa điểm cố định theo hướng dẫn của Bộ Tài chính.

- Cá nhân, nhóm cá nhân, hộ gia đình sản xuất muối.

- Tổ chức, cá nhân, nhóm cá nhân, hộ gia đình nuôi trồng, đánh bắt thủy, hải sản và dịch vụ hậu cần nghề cá.

- Điểm bưu điện văn hóa xã; cơ quan báo chí (báo in, báo nói, báo hình, báo điện tử).

- Chi nhánh, văn phòng đại diện, địa điểm kinh doanh của hợp tác xã hoạt động dịch vụ kỹ thuật trực tiếp phục vụ sản xuất nông nghiệp.

- Quỹ tín dụng nhân dân xã; hợp tác xã chuyên kinh doanh dịch vụ phục vụ sản xuất nông nghiệp; chi nhánh, văn phòng đại diện, địa điểm kinh doanh của hợp tác xã và của doanh nghiệp tư nhân kinh doanh tại địa bàn miền núi. Địa bàn miền núi được xác định theo quy định của Ủy ban Dân tộc.

Như vậy, nếu hộ kinh doanh thuộc trường hợp như quy định trên thì được miễn thuế môn bài.

5.1.2 Mức đóng thuế môn bài

Từ ngày 01/01/2017 khi Nghị định 139/2007/NĐ-CP Hướng dẫn chi tiết thi hành một số điều của luật doanh nghiệp và Thông tư 302/2016/TT-BTC hướng dẫn về lệ phí môn có hiệu lực thì bậc thuế môn bài 2017 có những thay đổi về cách tính, cụ thể như sau:

Các đơn vị được tính biểu thuế môn bài 2017 và mức đóng thuế môn bài hộ kinh doanh các thế là:

-Các cửa hàng, của hiệu kinh doanh, quầy hàng… trực thuộc các cơ sở kinh doanh hạch toán kinh tế độc lập thuộc chi nhánh hạch toán phụ thuộc.

-Các nhóm người lao động các cơ sở kinh doanh nhận khoán kinh doanh.

Bậc thuế môn bài 1: Doanh thu bình quân năm trên 500 triệu đồng/ năm mức đóng là 1.000.000 đồng.

Bậc thuế môn bài 2: Doanh thu từ 300 đến 500 triệu đồng/ năm là 500.000 đồng/năm

Bậc thuế môn bài 3: Doanh thu trên 100 triệu đến 300 triệu đồng/năm 300.000 đồng/năm

Doanh thu là căn cứ để xác định mức thuế cũng như mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình tại khoản này và đây là tổng doanh thu tính thuế thu nhập cá nhân theo quy định của pháp luật về thuế thu nhập cá nhân.

-Cá nhân, hộ gia đình, nhóm cá nhân nêu tại khoản này nếu có thay đổi doanh thu thì căn cứ để xác định mức thu lệ phí môn bài là doanh thu tính thuế thu nhập cá nhân của năm trước liền kề năm tính thuế môn bài.

-Những cá nhân, hộ kinh doanh cá thể, nhóm cá nhân mới kinh doanh trong năm thì mức doanh thu để xác định thu lệ phí môn bài là doanh thu của năm tính theo quy định về mức thuế thu nhập cá nhân.

Ví dụ: Hộ kinh doanh anh H được thành lập vào tháng 8/2019 và doanh thu của 4 tháng kinh doanh thực tế là 80 triệu đồng ( trung bình 20 triệu. tháng) thì doanh thu tương ứng của 1 năm là 200 triệu đồng. Như vậy anh H phải nộp thuế môn bài là 150.000 đồng bằng ½ thuế môn bài cả năm vì hộ kinh doanh thành lập vào 6 tháng cuối năm.

5.2 Công thức tính thuế giá trị gia tăng và thuế TNCN

Cách tính thuế gtgt phải nộp và thuế khoán cho hộ kinh doanh cá thể áp dụng đối với các đối tượng nào? Mức thuế suất giá trị gia tăng cũng áp dụng theo mức biểu suất nào? Chúng tôi sẽ cung cấp cách tính 10 VAT mới nhất hiện nay cũng như công thức tính cách tính hóa đơn đỏ cho hộ gia đình cá thể.

Doanh thu tính thuế:

Thuế khoán phải nộp của hộ kinh doanh cá thể được dựa như sau:

Theo Khoản 2 Điều 1 Thông tư 92/2015/TT – BTC quy định thì đối tượng nộp thuế như sau:

…2. Người nộp thuế nêu tại Khoản 1 Điều này không bao gồm cá nhân kinh doanh có doanh thu từ 100 triệu/ năm xuống

Chính vì vậy thuế giá trị gia tăng không áp dụng đối với hộ kinh doanh có doanh thu dưới 100 triệu đồng/năm. Ngoài ra cách tính thuế doanh nghiệp và thuế giá trị gia tăng còn phụ thuộc vào các hạng mục ngành nghề kinh doanh tại Phụ lục 01 (ban hành kèm theo Thông tư số 92/2015/TT – BTC ngày 15/6/2015 của Bộ Tài Chính) – Danh mục ngành nghề tính thuế GTGT, Thuế TNCN theo tỷ lệ % trên doanh thu đối với cá nhân kinh doanh.

Công thức tính thuế giá trị gia tăng được áp dụng như sau:

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x tỷ lệ thuế GTGT

Công thức tính thuế thu nhập cá nhân được tính như sau:

Số thuế TNCN phải nộp – Doanh thu tính thuế TNCN x tỷ lệ thuế TNCN

Như vậy đối với trường hợp hộ kinh doanh cá nhân kinh doanh nộp thuế khoán có sử dụng cách tính hóa hóa đơn đỏ của cơ quan thuế thì doanh thu tính thuế được căn cứ theo doanh thu khoán và doanh thu trên hóa đơn. Đối với trường hợp không xác định được doanh thu đầu ra thì các cơ quan sẽ ấn định mức thuế. Doanh thu tính thuế thu nhập cá nhân khác doanh thu tính thuế thu giá trị gia tăng vì còn được giảm trừ theo luật thuế thu nhập cá nhân.

Doanh thu để tính thuế của hộ kinh doanh cá thể, các nhân kinh doanh có sự khác biệt rõ rệt giữa việc có hóa đơn bán hàng của cơ quan thuế hay không sử dụng hóa đơn bán hàng kinh doanh.

6. CÁCH KÊ KHAI THUẾ KHOÁN HỘ KINH DOANH

Căn cứ theo Điều 6 Thông tư 92/2015/TT-BTC quy định cách kê khai thuế đối với cá nhân kinh doanh nộp thuế theo phương pháp khoán như sau:

6.1. Nguyên tắc kê khai thuế khoán hiện nay

- Cá nhân phải kê khai thuế khoán một năm 1 lần và nộp tại Chi cục Thuế nơi cá nhân có địa điểm kinh doanh và không quyết toán thuế.

- Đối với cá nhân nộp thuế khoán cần sử dụng hóa đơn của cơ quan thuế ngoài việc khai doanh thu khoán thì cá nhân tự khai và nộp thuế đối với doanh thu trên hóa đơn theo quý.

- Những cá nhân kinh doanh theo hình thức hợp tác kinh doanh đối với tổ chức, tài sản tham gia hợp tác kinh doanh thuộc sở hữu của cá nhân, không xác định được doanh thu thì cá nhân có thể ủy quyền cho tổ chức khai thuế và nộp thuế thay cho phương pháp khoán.

6.2. Hồ sơ khai thuế khoán

Từ ngày 20 tháng 11 đến ngày 05 tháng 12 hàng năm cơ quan thuế phát tờ khai thuế năm sau cho các cá nhân, hộ kinh doanh kê khai.

Hồ sơ kê khai thuế khoán bao gồm các nội dung sau:

- Cá nhân nộp thuế khoán khai Thuế đối với doanh thu khoán theo Tờ khai mẫu số 01/CNKD ban hành kèm theo Thông tư 92/2015/TT-BTC.

- Trường hợp cá nhân nộp thuế khoán và sử dụng hóa đơn thì cá nhân kê khai doanh thu theo hóa đơn và sử dụng hóa đơn ban hành theo mẫu số 01/BC-SDHĐ-CNKD ban hành kèm theo Thông tư 92/2015/TT-BTC

6.3 Thời hạn nộp hồ sơ khai thuế

- Thời hạn nộp hồ sơ khai thuế đối với cá nhân nộp thuế khoán chậm nhất là ngày 15 tháng 12 của năm trước tính thuế.

- Trường hợp cá nhân nộp thuế khoán mới tham gia kinh doanh hoặc thay đổi ngành nghề, quy mô kinh doanh trong năm thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 10 kể từ ngày bắt đầu tham gia kinh doanh hoặc thay đổi ngành nghề kinh doanh.

- Trường hợp cá nhân nộp thuế khoán sử dụng hóa đơn của cơ quan thuế thì thời hạn nộp hồ sơ khai thuế đối với doanh thu trên hóa đơn chậm nhất là 1 tháng của quý tiếp theo phát sinh nghĩa vụ thuế.

6.4 Xác định doanh thu và mức đóng thuế khoán đối với hộ kinh doanh

- Doanh thu tính thuế khoán đối với cá nhân nộp thuế khoán là doanh thu được ổn định trong một năm.

- Cá nhân nộp thuế khoán tự xác định kinh doanh thu thuế khoán trong năm để làm cơ sở để xác định thuế phải nộp.

- Cá nhân nộp thuế khoán trong năm có những thay đổi về hoạt động kinh doanh thì phải kê khai và bổ sung điều chỉnh để cơ quan thuế có căn cứ xác định mức doanh thu cho thời gian còn lại của năm tính thuế.

Thuế hộ gia đình là gì? Những quy định mới nhất như luật thuế thu nhập cá nhân, luật thuế môn bài, luật thuế thu nhập cá nhân mới nhất hiện nay là những cơ sở để có các công thức tính thuế môn bài, thuế thu nhập cá nhân, thuế giá trị gia tăng cho cá nhân, hộ kinh doanh cá thể.

Trên đây là toàn bộ những gì về thuế hộ kinh doanh cá thể mà Nhóm Chia Sẻ Ngành Luật tổng hợp. Hy vọng sẽ giúp nhiều cho Quý khách hàng.